[메이크봇, 챗봇 소비자 동향 분석…고객맞춤형 AI 챗봇 만든다]

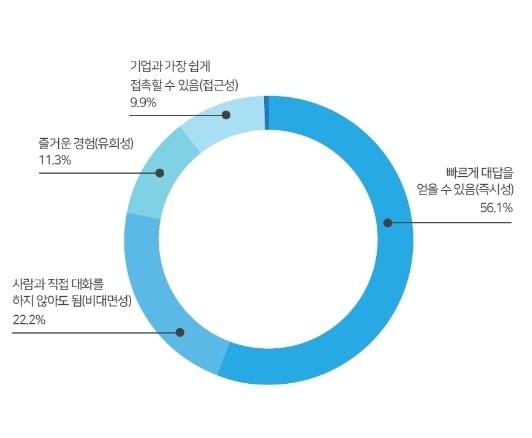

㈜메이크봇이 발표한 ‘2018 챗봇 트렌드 리포트’에 따르면, 전체 응답자 500명 중 212명(42.4%)이 챗봇(Chatbot)을 경험한 것으로 나타났다. 특히 20대 응답자는 절반 이상(58.4%)이 ‘챗봇을 사용한 경험이 있다’고 답했다.

유경험자가 꼽은 챗봇의 장점으로는 ‘빠르게 대답을 얻을 수 있다’는 것이 56.1%로 과반수 이상을 차지했다. 이어 ‘사람과 직접 대화하지 않아도 된다’는 비대면성이 22.2%로 높게 나타났다.

이처럼 즉각적인 답변과 비대면 서비스를 원하는 소비자가 늘면서 AI 챗봇 기술이 가파르게 성장하고 있다. AI 챗봇은 가벼운 대화부터 상품 주문, 제품 상담, 서비스 문의, 쇼핑 등 활용분야가 무궁무진하다. 이를 활용한 자동화업무 프로세스는 일상 속 단순 업무를 생산적인 방향으로 바꾸고 있다.

◆ 금융권 비대면 서비스, 챗봇으로 가속화

특히 AI 챗봇의 활약상은 금융권에서 두드러진다. 금융업계는 비대면 서비스 확대 및 24시간 업무자동화를 위해 AI 챗봇을 발 빠르게 도입하고 있다. 아이비엠(IBM)은 내년에 금융 기업과 고객 간 소통의 85%가 AI에 의해 이뤄질 것으로 내다봤다.

또한 금융감독원에 따르면, 은행·보험사·증권사 등 금융사 180곳 중 66%가 인공지능(AI) 서비스 도입·업무 자동화 등 디지털 전환 사업을 적극 추진한다. 이를 위해 투입하는 올해 예산만 5845억 원에 달한다.

내용별 사업 건수는 ‘AI서비스 도입 및 확대’가 38건으로 가장 많았다. ‘로봇 자동화 프로세스 도입 등을 통한 업무자동화’는 37건으로 뒤를 이었다. 즉 AI를 통한 서비스 다각화와 업무 자동화가 주요 목적인 것으로 나타났다.

이를 위해 금융권에서는 상담원 대신 AI가 업무를 처리하는 챗봇 도입이 디지털전환 핵심 사업으로 급부상했다.

◆ 메이크봇, 저축銀 챗봇 고도화 나서

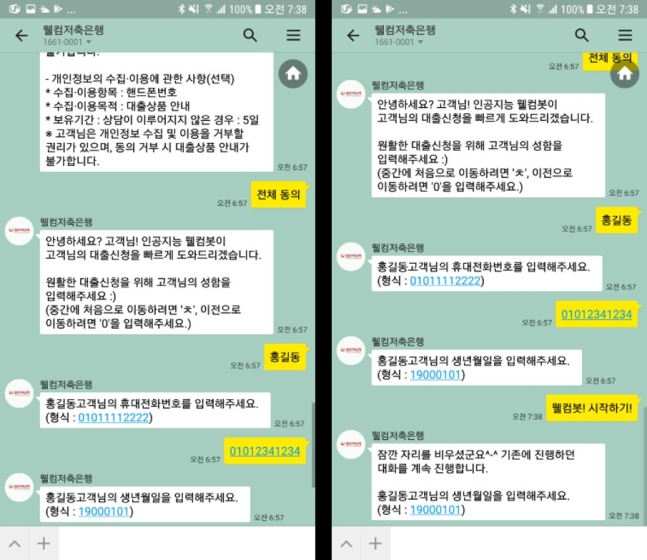

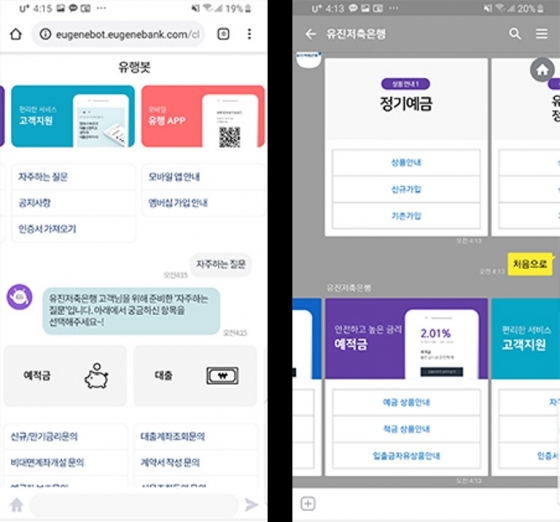

웰컴저축은행과 유진저축은행 등 주요 저축은행은 메이크봇 챗봇 도입을 통해 디지털 혁신을 시도했다. 최근에는 신한저축은행이 메이크봇과 손잡고 전용 챗봇 도입을 예고했다.

앞서 도입된 웰컴저축은행 ‘웰컴봇’은 머신러닝 기반 인공지능 챗봇으로, 누적 이용자 수가 증가하면 시스템이 더욱 정교해진다.

현재 웰컴봇은 누적 이용자수 1만 명, 답변율 80% 이상을 기록했다. 이에 따라 영업시간 외 상담비율이 50%를 상회하고 전환율이 5배로 증가하는 등 챗봇 운영 혜택을 누리고 있다. 유진저축은행 ‘유행봇’은 저축은행권 최초로 ‘카카오 아이 오픈빌더’를 도입해 사용자의 접근성을 높였다.

이와 함께 메이크봇 챗봇은 카카오톡 외에도 네이버톡톡, 페이스북메시지, SMS 등 다채널 서비스를 구현해 이용 편의성을 극대화했다는 평가를 받는다. 이를 기반으로 웰컴·유진저축은행을 비롯해 다수 저축은행권 챗봇 제작을 수주하며 핀테크 혁신을 주도하고 있다.

◆ 챗봇 도입 분야 다각화…’업무자동화’ 실현

이처럼 과거의 단순 심심풀이용에 그친 챗봇은 진화를 거듭하면서 정보 획득의 새로운 패러다임을 제시했다. 또한 금융권에서 입지를 굳힌 AI 챗봇은 업무자동화를 추진하는 전 분야에 걸쳐 확대되는 추세다.

김지웅 메이크봇 대표는 “다양한 기업이 해당 분야 특화 챗봇 도입을 고려하고 있다”며 “챗봇의 목적도 기존에는 소비자와의 소통이 주를 이뤘지만, 이제는 조직 내 업무 지원 등으로 다각화됐다”고 말했다.

김 대표는 이어 “AI 챗봇의 활용분야는 무한하다”며 “챗봇 업무자동화 프로세스는 24시간 운영 및 즉각적인 대응을 통해 기업 운영 효율과 소비자 만족도를 동시에 높일 수 있다”고 덧붙였다.

한편 메이크봇은 챗봇 분야 소비자 동향을 분석하는 ‘챗봇 트렌드 리포트’를 매년 발표하며 업계를 선도하고 있다.

https://news.naver.com/main/read.nhn?mode=LSD&mid=sec&sid1=102&oid=008&aid=0004291048

챗봇으로 새로운 IT 세상을 열어가는 AI 산업의 혁신자

‘Chatbot Innovator’